Die Übertragung von Immobilien in Deutschland kann kompliziert sein, insbesondere wenn man die 10-Jahresfrist umschiffen möchte. In diesem Artikel erfahren Sie, wie Sie rechtliche und steuerliche Hürden meistern, den passenden Vertrag wählen und unerwünschte Erben verhindern können. Profitieren Sie von praktischen Strategien, die nicht nur Ihre Erbschaftssteuerlast minimieren, sondern auch Ihre Nachlassplanung optimieren. Starten Sie jetzt, um Ihre Vermögensübertragung sicher und effizient zu gestalten!

Haus überschreiben: Strategien zur Umgehung der 10-Jahresfrist

Das Überschreiben von Eigentum, insbesondere von Immobilien, ist ein Thema, das in Deutschland häufig diskutiert wird. Besonders relevant ist hierbei die 10-Jahresfrist, die besagt, dass Schenkungen innerhalb von 10 Jahren nach der Übergabe bei der Erbschaftssteuer berücksichtigt werden können. Doch es gibt verschiedene Strategien, um diese Regelung zu umgehen und die Eigentumsübertragung effizient zu gestalten.

Vorweggenommene Erbfolge

Eine Möglichkeit, die 10-Jahresfrist zu umgehen, ist die vorweggenommene Erbfolge. Hier wird das Eigentum zu Lebzeiten an die Erben übertragen, sodass diese die Immobilie bereits während des Lebens des Schenkers nutzen können. Wichtige Punkte sind:

- Die Schenkung sollte notariell beurkundet werden, um rechtliche Sicherheit zu gewährleisten.

- Erbsteuerfreibeträge können genutzt werden, um die steuerlichen Folgen zu minimieren.

Nießbrauchrecht und Wohnrecht

Ein weiterer Weg besteht darin, ein Nießbrauchrecht oder ein Wohnrecht zureservieren. Der Eigentümer behält das Recht, die Immobilie zu nutzen, selbst wenn das Eigentum an einen anderen übertragen wurde. Vorteile sind:

- Das Eigentum bleibt rechtlich im Besitz des neuen Eigentümers, während der alte Eigentümer weiterhin in der Immobilie wohnen kann.

- Es ist jedoch zu beachten, dass bei Vorbehalt eines Nießbrauchs- oder Wohnrechts die 10-Jahresfrist für die Pflichtteilsergänzung nicht zu laufen beginnt, da der Schenker die wirtschaftliche Verfügungsmacht über die Immobilie behält.

Schenkungen mit Auflagen

Die Übertragung der Immobilie kann auch mit bestimmten Auflagen verbunden sein, wie zum Beispiel:

- Vereinbarung einer monatlichen Geldzahlung (Leibrente) an den Schenker.

- Eingehende Regelungen zur Nutzung der Immobilie während der Lebensdauer des Schenkers.

Teilübertragungen

Ein weiterer Ansatz ist die gestaffelte Schenkung. Dabei werden Teile des Vermögens in Abständen von mehr als zehn Jahren übertragen, um die persönlichen Freibeträge mehrfach auszunutzen. Folgende Aspekte sind wichtig:

- Das Eigentum wird in festgelegten Quoten übertragen, was einer schrittweisen Erbschaft ähnlich ist.

- Die Bewertungsgrenzen können optimiert werden, um Steuererleichterungen zu erzielen.

Erstellung eines Testaments

Die Erstellung eines Testaments ist ebenfalls eine sinnvolle Strategie. Dabei kann festgelegt werden, wie und wann das Eigentum nach dem Tod des Erblassers übertragen wird. Allerdings ist zu beachten, dass testamentarische Verfügungen die 10-Jahresfrist für die Pflichtteilsergänzung nicht beeinflussen.

Tabelle: Vergleich der Strategien

| Strategie | Vorteile | Nachteile |

|---|---|---|

| Vorweggenommene Erbfolge | Direkte Nutzung durch Erben | Steuerliche Folgen bei späteren Erbschaften |

| Nießbrauchrecht | Schutz der Nutzung für den Schenker | Komplexe rechtliche Regelungen |

| Schenkungen mit Auflagen | Flexibilität und Schutz für den Schenker | Mögliche rechtliche Streitigkeiten |

| Teilübertragungen | Schrittweise Übertragung | Langwieriger Prozess |

| Testament | Klare Regelung nach dem Tod | Keine frühzeitige Übertragung möglich |

Die Wahl der passenden Strategie hängt stark von den individuellen Umständen ab. Eine umfassende rechtliche Beratung ist ratsam, um die besten Vorgehensweisen für die persönliche Situation zu ermitteln und eventuelle Fallstricke zu vermeiden.

Was ist die 10-Jahresfrist?

Die 10-Jahresfrist ist ein zentrales Element im deutschen Erbschaftsteuerrecht. Sie besagt, dass Schenkungen, die innerhalb von zehn Jahren vor dem Tod des Schenkers erfolgen, in die Berechnung des Pflichtteilsergänzungsanspruchs einbezogen werden. Konkret wird der Wert der Schenkung pro Jahr um 10 % gemindert, sodass nach Ablauf von zehn Jahren keine Anrechnung mehr erfolgt. Diese Regelung dient dazu, steuerliche Gestaltungsspielräume einzuschränken und Steuervermeidung zu verhindern. (Quelle: Erbschaftsteuer- und Schenkungsteuergesetz – ErbStG)

Relevanz im Kontext der Immobilien

- Schenkung von Immobilien: Wenn eine Immobilie innerhalb der 10-Jahresfrist verschenkt wird und der Schenkende stirbt, fließt der Wert der Immobilie in die Berechnung des Nachlasses ein. Dies kann zu einer höheren Erbschaftssteuer führen.

- Steuervorteile: Es gibt Freibeträge, die Vermögensübertragungen begünstigen und einen Teil des übertragenen Vermögens steuerfrei ermöglichen.

- Langfristige Planung: Strategische Planung unter Berücksichtigung der 10-Jahresfrist kann helfen, die Steuerlast zu minimieren.

Implikationen für die Vermögensplanung

Eine durchdachte Vermögensplanung ist entscheidend, insbesondere bei der Übertragung von Immobilien. Berücksichtigen Sie folgende Punkte:

| Überlegung | Auswirkung |

|---|---|

| Zeitpunkt der Schenkung | Gestaffelte Schenkungen über mehr als 10 Jahre können steuerliche Vorteile bringen. |

| Dokumentation | Eine lückenlose Dokumentation aller Vermögensübertragungen ist wichtig. |

| Familienstrategie | Einbeziehung aller Familienmitglieder fördert Transparenz und Verständnis. |

Der Prozess des Hausüberschreibens

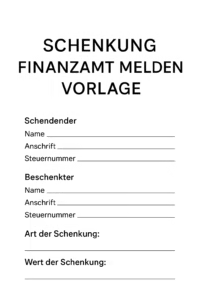

Die Übertragung einer Immobilie erfolgt in mehreren, rechtlich klar geregelten Schritten:

- Notarbesprechung: Vereinbaren Sie einen Termin beim Notar, der Sie über die rechtlichen Rahmenbedingungen und notwendigen Unterlagen informiert.

- Vertragsvorbereitung: Der Notar erstellt einen Vertrag, der alle relevanten Details – von der Übertragungsmodalität bis zu speziellen Auflagen – berücksichtigt.

- Unterzeichnung: Beide Parteien unterzeichnen den notariell beurkundeten Vertrag, was den rechtlichen Übergang des Eigentums einleitet.

- Grundbucheintragung: Der Notar meldet den Eigentumswechsel beim zuständigen Grundbuchamt, womit die Übertragung endgültig rechtswirksam wird. (Quelle: Deutscher Notarverein)

Unterschiede zwischen Schenkungsvertrag und Übertragungsvertrag

Wesentliche Unterschiede zwischen beiden Verträgen sind:

| Merkmal | Schenkungsvertrag | Übertragungsvertrag |

|---|---|---|

| Ziel | Kostenlose Übertragung an den Beschenkten | Kauf gegen Zahlung |

| Steuerliche Implikationen | Schenkungssteuer | Grunderwerbsteuer |

| Vertragliche Verpflichtungen | Keine Rückzahlung erforderlich | Zahlung muss erfolgen |

Steuerliche Vorteile der frühzeitigen Übertragung

Frühzeitige Übertragungen können erhebliche steuerliche Erleichterungen bringen:

- Reduzierung der Erbschaftsteuer: Regelmäßige Schenkungen ermöglichen es, die gesetzlich festgelegten Freibeträge auszuschöpfen und so die Erbschaftsteuerlast zu minimieren.

- Vermeidung von Wertsteigerungen: Durch die Übertragung vor erheblichen Marktwertsteigerungen kann der steuerliche Bemessungsgrundlage ein geringerer Wert zugrunde gelegt werden.

- Flexibilität: Frühzeitige Übertragungen schaffen Planungssicherheit und ermöglichen es, auf sich ändernde familiäre und wirtschaftliche Rahmenbedingungen zu reagieren. (Quelle: BMF)

Nutzungsrechte und Nießbrauch

Nutzungsrechte wie das Nießbrauchrecht spielen eine zentrale Rolle bei der Immobilienübertragung:

- Sie ermöglichen es dem ursprünglichen Eigentümer, weiterhin von der Immobilie zu profitieren – sei es durch Eigennutzung oder Vermietung.

- Eine vertraglich klar definierte Ausgestaltung dieser Rechte verhindert spätere Unklarheiten und schützt beide Parteien.

Vertragsklauseln zur Vermeidung unerwünschter Erben

Um sicherzustellen, dass das Familienvermögen genau nach Ihren Vorstellungen verteilt wird, können spezielle Vertragsklauseln integriert werden:

- Vermächtnis mit Auflagen: Bestimmte Bedingungen werden definiert, die erfüllt sein müssen, damit ein Erbe in den Genuss des Vermögens kommt.

- Nichterbenklausel: Durch diese Regelung können Sie gezielt bestimmte Personen von der Erbfolge ausschließen.

- Veräußerungsverbote: Klauseln, die dem Schenker ein Mitspracherecht bei einem späteren Verkauf einräumen, sichern den Fortbestand des Familienvermögens.

Rechtliche Beratung als Schlüssel zur erfolgreichen Übertragung

Eine fundierte rechtliche Beratung ist der Garant für eine reibungslose und nachhaltige Vermögensübertragung. Fachkundige Anwälte und Notare helfen Ihnen,:

- Die für Sie optimale Übertragungsstrategie zu wählen,

- Komplexe rechtliche Zusammenhänge zu verstehen, und

- Individuelle Fallstricke zu vermeiden.

Zusammenfassung: Planung der Hausüberschreibung

Die Überschreibung Ihres Hauses erfordert eine sorgfältige und vorausschauende Planung. Wichtige Punkte sind:

- Familieninterne Kommunikation: Offene Gespräche und transparente Absprachen schaffen Vertrauen und vermeiden spätere Konflikte.

- Rechts- und Steuerberatung: Durch den Einbezug von Fachanwälten und Steuerberatern sichern Sie sich eine rechtssichere und steueroptimierte Übertragung.

- Frühzeitige Planung: Nutzen Sie alle gesetzlichen Freibeträge und gestalten Sie den Übertragungsprozess so, dass er langfristig zu Ihren finanziellen und familiären Zielen passt.

Mit einer fundierten und individuellen Strategie können Sie Ihre Vermögensübertragung nicht nur steuerlich optimieren, sondern auch sicherstellen, dass das Familienvermögen in Ihrem Sinne weitergegeben wird.

Weitere verwandte Artikel, die Sie interessieren könnten