Die Planung von Schenkungen ist komplex und voller Herausforderungen, insbesondere im Hinblick auf den 10-Jahreszeitraum in Deutschland. Viele stehen vor Fragen zu rechtlichen Konsequenzen, den Auswirkungen auf das Erbrecht und den möglichen Missbrauch von Schenkungen. Dieser Leitfaden bietet eine klare Analyse und praxisorientierte Tipps, um diese Stolpersteine zu umgehen und Ihre finanzielle Zukunft sowie die Ihrer Familie sicher zu gestalten. Entdecken Sie, wie Sie Schenkungen effektiv planen können, um rechtliche Unsicherheiten zu vermeiden.

Schenkung nach 10 Jahren: Ein umfassender Leitfaden

In Deutschland spielt das Konzept der Schenkung eine bedeutende Rolle, insbesondere im Kontext der Vermögensübertragungen und Familienplanung. Eine häufig diskutierte Zeitspanne ist der Zeitraum von 10 Jahren, der entscheidend für die rechtliche Sicherheit und die steuerlichen Rahmenbedingungen von Schenkungen ist. In diesem Leitfaden erläutern wir die wesentlichen Aspekte der Schenkung nach 10 Jahren und deren Einfluss auf verschiedene lebensrechtliche und steuerliche Fragestellungen.

Die Bedeutung des 10-Jahres-Zeitraums

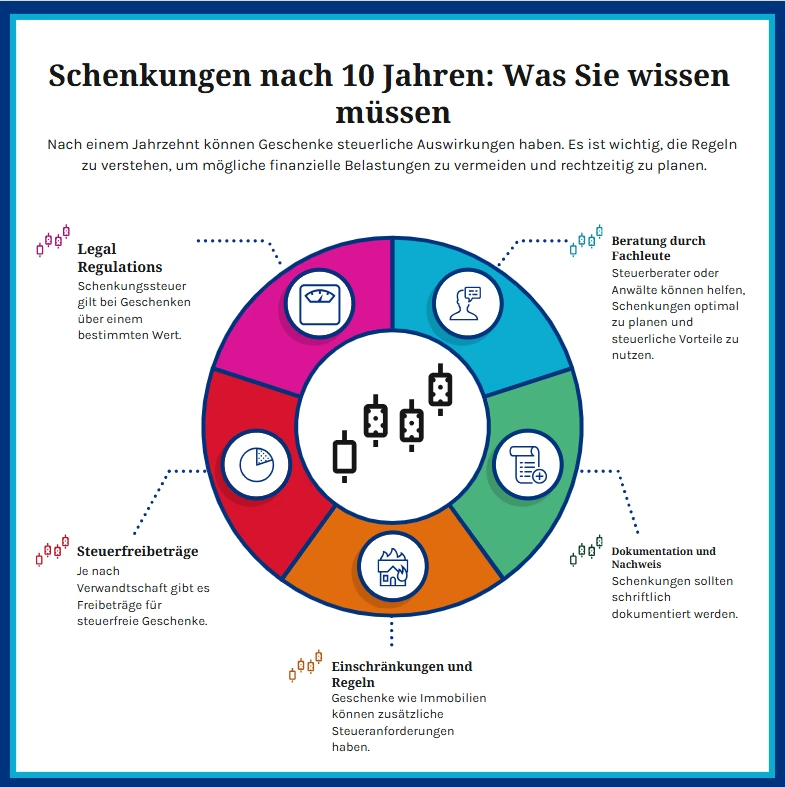

Der Zeitraum von 10 Jahren spielt eine zentrale Rolle im deutschen Erbschafts- und Schenkungsrecht. Grundsätzlich gilt, dass Schenkungen, die innerhalb von 10 Jahren vor dem Tod des Schenkers erfolgen, in die Erbmasse einbezogen werden können (vgl. § 15 ErbStG). Dies hat nicht nur Auswirkungen auf die Erbschaftsteuer, sondern auch auf die rechtliche Planung von Vermögensübertragungen:

- Rechtssicherheit: Schenkungen, die länger als 10 Jahre zurückliegen, sind im Regelfall von der Erbschaftsteuer befreit und gelten als rechtlich gesichert.

- Steuerliche Freibeträge: Jeder Schenkung wird ein Freibetrag zugeordnet, der alle 10 Jahre erneuert werden kann. Hier sind insbesondere die Freibeträge zwischen Eltern und Kindern sowie zwischen Ehepartnern von Bedeutung.

- Vermeidung von Rückforderungsansprüchen: Innerhalb von 10 Jahren können Sozialbehörden unter bestimmten Voraussetzungen Rückforderungen geltend machen, was die Planung von Schenkungen beeinflusst.

Könnten Sozialleistungen Einfluss auf Schenkungen haben?

Ein wichtiger Aspekt, den es zu beachten gilt, ist die mögliche Inanspruchnahme von Sozialleistungen. Wenn eine Person nach einer Schenkung auf staatliche Hilfe angewiesen ist, kann das zuständige Amt gemäß § 38 SGB XII die übertragenen Vermögenswerte berücksichtigen. In solchen Fällen kann es zu Rückforderungen kommen, insbesondere wenn die Schenkung innerhalb der letzten 10 Jahre stattgefunden hat. Hier empfiehlt sich folgende Vorgehensweise:

- Alle Schenkungen sollten dokumentiert und transparent festgehalten werden.

- Regelmäßige Überprüfungen der finanziellen Situation sind ratsam.

- Eine fachkundige Beratung, z.B. durch einen Steuerberater oder Rechtsanwalt, kann helfen, unerwünschte Überraschungen zu vermeiden.

Planung von Schenkungen im familiären Umfeld

Die Planung von Schenkungen ist für viele Familien ein wichtiges Thema. Insbesondere die Absicherung der eigenen Familie und die gerechte Verteilung des Vermögens sind häufige Ziele. Hierbei können verschiedene Strategien angewendet werden:

| Strategie | Beschreibung | Vorteile |

|---|---|---|

| Stückweise Schenkungen | Verteilung des Vermögens durch mehrere kleinere Schenkungen über einen längeren Zeitraum, um steuerliche Freibeträge optimal zu nutzen. | Steuerliche Freibeträge können optimal genutzt werden. |

| Vorweggenommene Erbfolge | Vermögenswerte werden zu Lebzeiten übertragen. | Rechtliche Klarheit und Vermeidung von Erbstreitigkeiten. |

| Schenkung unter Auflagen | Schenkungen können an bestimmte Bedingungen geknüpft werden. | Schutz des Vermögens vor unsachgemäßer Verwendung. |

Es ist wesentlich, die individuellen Gegebenheiten jeder Familie zu betrachten und gegebenenfalls rechtliche Beratung in Anspruch zu nehmen, um die passende Strategie zu finden.

Zusammenfassend ist festzuhalten, dass die Schenkung nach 10 Jahren in Deutschland ein komplexes, aber äußerst relevantes Thema ist, das sowohl rechtliche als auch steuerliche Implikationen mit sich bringt. Bewusste Planung und professionelle Unterstützung können helfen, die eigenen Ziele sicherzustellen und rechtliche Fallstricke zu vermeiden.

Was sind Schenkungen?

Schenkungen sind rechtliche Übertragungen von Vermögenswerten oder Eigentum, die ohne eine Gegenleistung erfolgen. Im deutschen Recht werden sie im Bürgerlichen Gesetzbuch (BGB), insbesondere in den §§ 516 ff geregelt und spielen eine wichtige Rolle in vielen Lebenssituationen. Die Motivation hinter Schenkungen kann vielfältig sein, darunter:

Vorweggenommene Erbfolge: Die 10-Jahresfrist richtig nutzen!

Entdecken Sie die Vorweggenommene Erbfolge 10-Jahresfrist! Wichtige Infos zur Steueroptimierung und familiären Planung in Deutschland…

- Unterstützung von Angehörigen: Oftmals werden Schenkungen genutzt, um Familienmitgliedern, insbesondere Kindern, bei der Anschaffung von Immobilien oder der Gründung eines Unternehmens zu helfen.

- Vorsorge: Viele Menschen nutzen Schenkungen als Teil ihrer Vermögensplanung, um im Alter steuerliche Vorteile zu nutzen oder die Erbschaftssteuer zu minimieren.

- Geschenke im engeren Sinne: Schenkungen können einfach Ausdruck von Wertschätzung oder Zuneigung sein, wie zum Beispiel zum Geburtstag oder zu besonderen Anlässen.

Im rechtlichen Kontext müssen Schenkungen bestimmte Anforderungen erfüllen, um rechtsgültig zu sein. Diese umfassen:

- Formschrift: Große Geschenke, wie Immobilien, erfordern eine notarielle Beurkundung.

- Einvernehmen: Beide Parteien müssen der Schenkung zustimmen, wobei der Schenker die Absicht haben muss, das Geschenk unwiderruflich zu übertragen.

Der 10-Jahreszeitraum und seine Bedeutung

In Deutschland ist der Zeitraum von zehn Jahren in Bezug auf Schenkungen und Spenden von entscheidender Bedeutung. Dieser sogenannte 10-Jahreszeitraum beeinflusst sowohl die rechtliche als auch die steuerliche Behandlung von Zuwendungen. Im Folgenden wird erläutert, warum dieser Zeitraum so wichtig ist und welche Konsequenzen sich daraus für Spender und Beschenkte ergeben.

Steuerliche Vorteile und Freibeträge

Nach deutschem Steuerrecht können Schenkungen bis zu einem bestimmten Betrag steuerfrei erfolgen. Diese Freibeträge richten sich nach dem Verwandtschaftsgrad zwischen dem Schenker und dem Beschenkten. Ein Beispiel:

- Für Eltern, die ihren Kindern etwas schenken, liegt der Freibetrag bei 400.000 Euro.

- Für Geschwister beträgt er 20.000 Euro.

Wird dieser Freibetrag innerhalb von 10 Jahren nicht überschritten, fallen keine Schenkungssteuern an. Dies bedeutet, dass Spender strategisch planen können, um ihre Zuwendungen optimal zu gestalten und steuerliche Vorteile zu nutzen.

Auswirkungen auf Spender und Begünstigte

Die Auswirkungen des 10-Jahreszeitraums sind für beide Parteien signifikant:

| Spender | Begünstigte |

|---|---|

| Hat die Möglichkeit, seinen Freibetrag über einen Zeitraum von zehn Jahren optimal zu nutzen. | Kann Zuwendungen verlässlich bei der finanziellen Planung berücksichtigen. |

| Genießt eine transparente steuerliche Handhabung seiner Zuwendungen. | Erhält finanzielle Unterstützung ohne Angst vor zukünftigen rechtlichen Problemen. |

Rechtliche Konsequenzen des Schenkungsprozesses

Der Schenkungsprozess, bei dem Vermögenswerte oder Geld ohne Gegenleistung übertragen werden, kann für beide Parteien – den Schenker und den Beschenkten – bedeutende rechtliche Konsequenzen mit sich bringen. Daher ist es unerlässlich, die rechtlichen Rahmenbedingungen zu verstehen und sich gegebenenfalls juristischen Rat einzuholen.

Wichtige rechtliche Aspekte

- Vertragliche Vereinbarung: Ein Schenkungsvertrag sollte schriftlich festgehalten werden, um Missverständnisse zu vermeiden. Ohne eine klare Vereinbarung könnte es zu nachträglichen rechtlichen Streitereien kommen.

- Notarielle Beurkundung: Die notarielle Beurkundung einer Schenkung ist oft empfehlenswert. Ein Notar sorgt dafür, dass alle rechtlichen Vorgaben eingehalten werden und schützt beide Parteien vor möglichen Ansprüchen Dritter.

- Schenkungssteuer: Bei größeren Schenkungen könnte Schenkungssteuer anfallen. Es ist wichtig, sich über die Freibeträge und Steuersätze zu informieren. Ein Notar kann hierbei hilfreich sein.

Auswirkungen der Schenkung auf das Erbrecht

In Deutschland haben Schenkungen, also freiwillige Vermögensübertragungen zu Lebzeiten, erhebliche Auswirkungen auf das Erbrecht. Eine Schenkung kann die Zusammensetzung des Nachlasses und die Ansprüche der Erben wesentlich beeinflussen. Um die komplexen Zusammenhänge zu verstehen, ist es wichtig, insbesondere den Pflichtteil und die Regelungen zur Schenkungsanrechnung zu betrachten.

Was ist der Pflichtteil?

Der Pflichtteil ist ein gesetzlicher Anspruch, der bestimmten Erben zusteht. Diese sind in der Regel die direkten Nachkommen, der Ehepartner oder die Eltern des Erblassers. Selbst wenn der Erblasser in seinem Testament die Erbfolge anders regelt oder einen Erben enterbt, haben die Pflichtteilsberechtigten das Recht auf eine Mindestbeteiligung am Nachlass.

Folglich kann eine Schenkung in der Berechnung des Pflichtteils berücksichtigt werden, wenn sie innerhalb der letzten 10 Jahre vor dem Tod des Erblassers erfolgt ist.

Die Komplexität des Erbrechts in Deutschland erfordert oft professionelle Beratung, besonders wenn es um größere Vermögen oder komplizierte familiäre Strukturen geht. Ein erfahrener Anwalt kann dabei helfen, die Auswirkungen von Schenkungen und den Pflichtteil umfassend zu verstehen und rechtzeitig zu handeln.

Insgesamt erfordert die Entscheidung für Schenkungen zu Lebzeiten eine gründliche Abwägung von Vorteilen und Herausforderungen. Es kann hilfreich sein, dies mit einem Finanzberater oder Steuerexperten zu besprechen, um die besten Entscheidungen für Ihre individuellen Umstände zu treffen.

Pflichtteil-Verjährung: Was Sie über die 10 Jahre Frist wissen müssen!

Erfahren Sie alles zur Pflichtteil-Verjährung von 10 Jahren in Deutschland! Sichern Sie sich Ihre Ansprüche und vermeiden Sie böse…

Tipps zur effektiven Planung von Schenkungen

Die Planung von Schenkungen kann eine anspruchsvolle, aber bereichernde Aufgabe sein. In Deutschland gibt es bestimmte Rahmenbedingungen, die Sie beachten sollten, um sicherzustellen, dass Ihre Geschenke sowohl für Sie als auch für die Empfänger von Vorteil sind. Hier sind einige praktische Tipps zur effektiven Planung von Schenkungen:

1. Identifikation der geeigneten Begünstigten

Bevor Sie eine Schenkung planen, ist es wichtig, sich Gedanken darüber zu machen, wem Sie etwas geben möchten. Berücksichtigen Sie dabei:

- Familienmitglieder

- Freunde

- Wohltätige Organisationen oder Stiftungen

2. Verständnis der gesetzlichen und steuerlichen Anforderungen

In Deutschland unterliegen Schenkungen bestimmten steuerlichen Regelungen. Es lohnt sich, die folgenden Punkte zu verstehen:

- Schenkungssteuer: Diese Steuer wird auf alle Schenkungen erhoben, die bestimmte Freibeträge überschreiten. Es gibt unterschiedliche Freibeträge für verschiedene Begünstigte (z. B. Ehepartner, Kinder, Nicht-Verwandte).

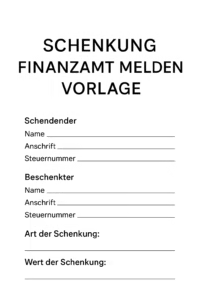

- Dokumentation: Halten Sie alle relevanten Unterlagen fest, um die Schenkung rechtlich abzusichern und steuerliche Vorteile zu gewährleisten.

3. Beratung durch Fachleute

Erwägen Sie, einen Steuerberater oder einen Anwalt zu konsultieren, um sicherzustellen, dass Sie alle gesetzlichen und steuerlichen Aspekte Ihrer Schenkung korrekt berücksichtigen. Fachleute können Ihnen wertvolle Hinweise geben und helfen, potenzielle Fallstricke zu vermeiden.

Insgesamt sind fiskalische Aspekte ein wichtiger Bestandteil der Schenkungsentscheidung in Deutschland. Eine fundierte Planung kann nicht nur helfen, Steuerlasten zu minimieren, sondern auch sicherzustellen, dass Vermögen verantwortungsvoll und nachhaltig weitergegeben wird.

Weitere verwandte Artikel, die Sie interessieren könnten